Τράπεζες: Η στρατηγική για τα επιτόκια καταθέσεων, ο πληθωρισμός και τα στεγαστικά δάνεια (Infographic)

Τι δείχνουν τα στοιχεία της ΕΛΣΤΑΤ και της ΤτΕ

Τη στρατηγική τους για τα επόμενα βήματα στις αυξήσεις επιτοκίων καταθέσεων και χορηγήσεων χαράσσουν οι τράπεζες, έχοντας να περιμένουν στον ορίζοντα του επόμενου διμήνου ακόμα δύο αυξήσεις επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ).

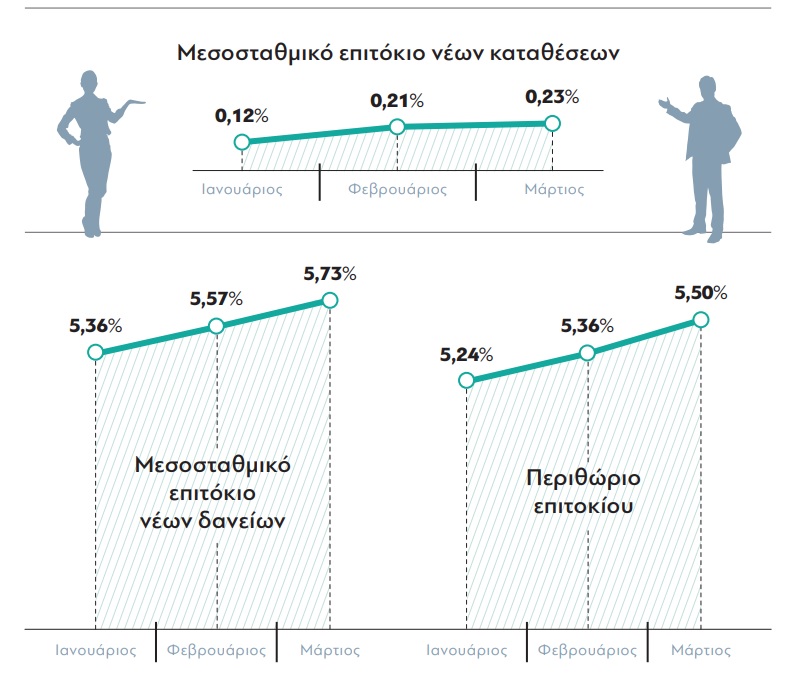

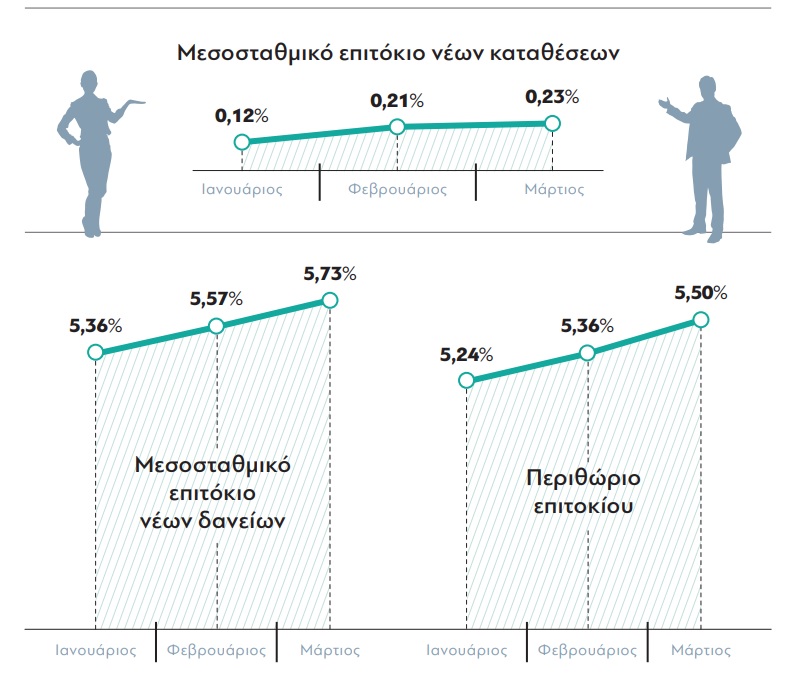

Καθώς η αγορά προεξοφλεί ότι η Ευρωπαϊκή Κεντρική Τράπεζα θα κάνει ακόμα δύο κινήσεις, ανεβάζοντας από 0,25% τα επιτόκια τον Ιούνιο και τον Ιούλιο, δηλαδή αθροιστικά κατά 50 μονάδες βάσης, οι τράπεζες κάνουν ασκήσεις για το πόσο θα ανεβάσουν τα επιτόκια των πελατών τους. Το διαφορετικό στην παρούσα συγκυρία σε σχέση με το παρελθόν είναι ότι οι αυξήσεις των τραπεζών θα αφορούν πρακτικά τα επιτόκια καταθέσεων, τα οποία εκτιμάται ότι θα μπορούσαν να ανέβουν κατά 0,25%- 0,30% στις καταθέσεις προθεσμίας άνω του εξαμήνου. Ποσοστό που θα κινείται, δηλαδή, στο 50%-60% της σωρευτικής αύξησης επιτοκίων που αναμένεται από την ΕΚΤ.

Τις κινήσεις των τραπεζών με τις αυξήσεις στα επιτόκια καταθέσεων θα καθορίσουν, επίσης, οι υπολογισμοί για το κόστος που αναλαμβάνουν οι τράπεζες από την εφαρμογή προγραμμάτων στήριξης των δανειοληπτών. Με βάση τα τελευταία στοιχεία της ΤτΕ για τον μήνα Μάρτιο, το μέσο επιτόκιο στις προθεσμιακές καταθέσεις έως ένα έτος ανέρχεται σε 1,16% για ιδιώτες και 1,47% για επιχειρήσεις. Για διάρκειες άνω του ενός έτους (σ.σ.: Οι καταθέτες «κλειδώνουν» κυρίως τα χρήματά τους σε διάρκειες 15, 18 και 24 μηνών), το μεσοσταθμικό επιτόκιο ανέρχεται σε 1,83%. Ωστόσο, μέσω σύνθετων προγραμμάτων των τραπεζών, που συνδυάζουν κατάθεση, επένδυση και ασφάλιση, τα επιτόκια που λαμβάνουν οι καταθέτες φτάνουν και στο 2,50%- 2,80%.

Και αυτό διότι οι τράπεζες αποφάσισαν να «παγώσουν» τα επιτόκια βάσης όλων των νομισμάτων, τα οποία καθορίζουν (πλέον του spread για τον κάθε πελάτη) το τελικό επιτόκιο δανεισμού. Τα επιτόκια βάσης «πάγωσαν» 20 μονάδες βάσης χαμηλότερα από τα επίπεδα της 31ης Μαρτίου 2023 και θα παραμείνουν «παγωμένα» για έναν ολόκληρο χρόνο, μέχρι τα τέλη Απριλίου 2024.

*Δημοσιεύτηκε στο Money Pro στις 20 Μαΐου 2023.

Καθώς η αγορά προεξοφλεί ότι η Ευρωπαϊκή Κεντρική Τράπεζα θα κάνει ακόμα δύο κινήσεις, ανεβάζοντας από 0,25% τα επιτόκια τον Ιούνιο και τον Ιούλιο, δηλαδή αθροιστικά κατά 50 μονάδες βάσης, οι τράπεζες κάνουν ασκήσεις για το πόσο θα ανεβάσουν τα επιτόκια των πελατών τους. Το διαφορετικό στην παρούσα συγκυρία σε σχέση με το παρελθόν είναι ότι οι αυξήσεις των τραπεζών θα αφορούν πρακτικά τα επιτόκια καταθέσεων, τα οποία εκτιμάται ότι θα μπορούσαν να ανέβουν κατά 0,25%- 0,30% στις καταθέσεις προθεσμίας άνω του εξαμήνου. Ποσοστό που θα κινείται, δηλαδή, στο 50%-60% της σωρευτικής αύξησης επιτοκίων που αναμένεται από την ΕΚΤ.

Άνω του 3%

Σημειώνεται ότι αυτήν τη στιγμή το επιτόκιο Euribor κινείται λίγο άνω του 3% και η διατραπεζική αγορά το βλέπει μέχρι 3,75% έως τον Σεπτέμβριο. Καθοριστική για το ύψος των αναμενόμενων αυξήσεων επιτοκίων στις προθεσμιακές καταθέσεις θα είναι η πορεία του πληθωρισμού, και δη οι προσδοκίες για την εξέλιξή του, που θα διαμορφώσουν τις επόμενες κινήσεις της ΕΚΤ. Ο διοικητής της ΤτΕ, Γιάννης Στουρνάρας, έχει εκτιμήσει ότι, αν δεν αλλάξει κάτι δραστικά, οι αυξήσεις των επιτοκίων θα τελειώσουν μέσα στο 2023 και θα ακολουθήσει περίοδος «στάσης» τους στα υψηλά επίπεδα, μέχρι ο πληθωρισμός να πλησιάσει πολύ κοντά στον στόχο του 2%.Αυξήσεις

Για τις επόμενες αυξήσεις στα επιτόκια καταθέσεων, οι ελληνικές τράπεζες θα προσμετρήσουν επίσης την πορεία του πληθωρισμού στην Ελλάδα. Τα στοιχεία της ΕΛ.ΣΤΑΤ. που ανακοινώθηκαν αυτή την εβδομάδα έδειξαν μεγάλη επιβράδυνση του πληθωρισμού τον μήνα Απρίλιο, με τον δείκτη τιμών καταναλωτή να αυξάνεται κατά 3% έναντι 4,6% τον Μάρτιο, γεγονός που συνιστά τη μικρότερη άνοδο των τιμών από τον Σεπτέμβριο του 2021.Τις κινήσεις των τραπεζών με τις αυξήσεις στα επιτόκια καταθέσεων θα καθορίσουν, επίσης, οι υπολογισμοί για το κόστος που αναλαμβάνουν οι τράπεζες από την εφαρμογή προγραμμάτων στήριξης των δανειοληπτών. Με βάση τα τελευταία στοιχεία της ΤτΕ για τον μήνα Μάρτιο, το μέσο επιτόκιο στις προθεσμιακές καταθέσεις έως ένα έτος ανέρχεται σε 1,16% για ιδιώτες και 1,47% για επιχειρήσεις. Για διάρκειες άνω του ενός έτους (σ.σ.: Οι καταθέτες «κλειδώνουν» κυρίως τα χρήματά τους σε διάρκειες 15, 18 και 24 μηνών), το μεσοσταθμικό επιτόκιο ανέρχεται σε 1,83%. Ωστόσο, μέσω σύνθετων προγραμμάτων των τραπεζών, που συνδυάζουν κατάθεση, επένδυση και ασφάλιση, τα επιτόκια που λαμβάνουν οι καταθέτες φτάνουν και στο 2,50%- 2,80%.

Δεν επηρεάζονται

Στα επιτόκια χορηγήσεων, η κατάσταση διαμορφώνεται διαφορετικά. Τα στεγαστικά δάνεια δεν πρόκειται να επηρεαστούν από περαιτέρω άνοδο των επιτοκίων, αφού όσα έχουν συναφθεί με σταθερό επιτόκιο δεν επηρεάζονται έτσι κι αλλιώς από τις αλλαγές στα επιτόκια της ΕΚΤ. Οσα, δε, έχουν συναφθεί με κυμαινόμενο, που είναι και η συντριπτική πλειονότητα για τα παλαιότερα δάνεια (μέχρι το 2019), είναι προστατευμένα από μελλοντικές αυξήσεις επιτοκίων.Και αυτό διότι οι τράπεζες αποφάσισαν να «παγώσουν» τα επιτόκια βάσης όλων των νομισμάτων, τα οποία καθορίζουν (πλέον του spread για τον κάθε πελάτη) το τελικό επιτόκιο δανεισμού. Τα επιτόκια βάσης «πάγωσαν» 20 μονάδες βάσης χαμηλότερα από τα επίπεδα της 31ης Μαρτίου 2023 και θα παραμείνουν «παγωμένα» για έναν ολόκληρο χρόνο, μέχρι τα τέλη Απριλίου 2024.

Σταθερό

Ετσι, το κυμαινόμενο επιτόκιο που έχουν «κλειδώσει» οι δανειολήπτες στεγαστικών δανείων έχει μετατραπεί στην πράξη σε σταθερό και μέχρι το τέλος Απριλίου 2024 θα είναι (επιτόκιο βάσης): 2,70% Euribor μηνός, 2,85% Euribor τριμήνου, 3,30% επιτόκιο ΕΚΤ, 1,20% SARON (δάνεια σε ελβετικό φράγκο). Σημειώνεται ότι οι τράπεζες έχουν τη διακριτική ευχέρεια να προχωρήσουν σε αυξήσεις των σταθερών επιτοκίων για τους νέους πελάτες τους. Ωστόσο, στην παρούσα φάση δεν το εξετάζουν.Από 3,30% έως 4,30%

Τα στεγαστικά με σταθερό επιτόκιο διαμορφώνονται σε επίπεδα από 3,30% έως 4,30%, ενώ στον πελάτη δίνεται η δυνατότητα μετατροπής του σταθερού επιτοκίου σε κυμαινόμενο χωρίς πέναλτι μέχρι τη δεκαετία. Η μετατροπή μετά τα δέκα πρώτα χρόνια του επιτοκίου από σταθερό σε κυμαινόμενο έχει «ποινή» για τον δανειολήπτη, καθώς η τράπεζα επωμίζεται ζημία από το «σπάσιμο» παραγώγου προϊόντος που είχε αγοράσει για να καλύψει τον επιτοκιακό της κίνδυνο για 20, 25, 30 χρόνια, ανάλογα με την περίοδο αποπληρωμής του δανείου.Καταναλωτικά

Επιπτώσεις από περαιτέρω αυξήσεις των επιτοκίων της ΕΚΤ δεν θα δουν ούτε τα καταναλωτικά δάνεια γενικά, δεδομένου ότι έχουν συνομολογηθεί κυρίως με σταθερό επιτόκιο. Τα επιχειρηματικά δάνεια είναι εκείνα που θα επηρεαστούν από περαιτέρω άνοδο των επιτοκίων, εκτός και εάν η επιχείρηση έχει καλυφθεί με αγορά επιτοκιακού παραγώγου έναντι μελλοντικών αυξήσεων επιτοκίου (hedging).*Δημοσιεύτηκε στο Money Pro στις 20 Μαΐου 2023.

En

En