Πώς επηρεάζει τράπεζες, καταθέτες και δανειολήπτες η αύξηση των επιτοκίων

Η άνοδος του euribor, το περιβάλλον που διαμορφώνεται, η επιλογή των «σταθερών», που επανήλθε στο προσκήνιο, και ο τριπλός απόηχος των εξελίξεων στην ελληνική αγορά

Της Λίλυς Σπυροπούλου

Τροφή» για προβληματισμό, σκέψεις και συζητήσεις αποτέλεσε, όπως ήταν φυσικό και επόμενο, η πρόσφατη απόφαση της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) όσον αφορά την άνοδο των επιτοκίων. Το στίγμα της πολιτικής που θα ακολουθηθεί προσεχώς αποτυπώνεται ήδη στους επιχειρησιακούς σχεδιασμούς τραπεζών και επιχειρήσεων, που λαμβάνουν πλέον ως σταθερά την επαναφορά του κόστους σε υψηλότερα επίπεδα.

Και λέμε επαναφορά, διότι τα επιτόκια είχαν καταγράψει μια ιδιαίτερα ανοδική πορεία πριν από έντεκα χρόνια, απ’ όπου άρχισαν να πέφτουν και να γίνονται μηδενικά και μετέπειτα αρνητικά. Δυστυχώς για τις επιχειρήσεις και τα νοικοκυριά η αύξηση του κόστους είναι δεδομένη - ευτυχώς τουλάχιστον που θα είναι σταδιακή και θα προσδώσει μια ευελιξία στους χειρισμούς.

Αν και η αγορά δεν έκρυψε την έκπληξή της όταν η ΕΚΤ απευθείας και από την πρώτη φορά ανακοίνωσε αύξηση κατά 50 μονάδες βάσης, αντί του 0,25%, που επίσης ακουγόταν ως σενάριο. «Φωνές» από τον ευρωπαϊκό κλοιό, όμως, υποστηρίζουν ότι η ΕΚΤ ίσως και να άργησε. Θα έπρεπε, κατά τη γνώμη τους, να είχε λάβει τα μέτρα της -δηλαδή την αύξηση των επιτοκίων- νωρίτερα.

Στο μέτρο και το μέγεθος των αυξανόμενων πληθωριστικών πιέσεων. Ο απόηχος αυτών των εξελίξεων στην ελληνική αγορά είναι διπλός. Ή, μάλλον, τριπλός.

Από τη μία πλευρά του νομίσματος σημαίνει αύξηση εσόδων από τόκους και βελτίωση της οργανικής κερδοφορίας των τραπεζών, κάτι που η αγορά «καλωσορίζει» ένθερμα και αυτό θα φανεί και στα αποτελέσματα του β’ τριμήνου που ανακοινώνονται τις επόμενες ημέρες (μία πρώτη γεύση είχε η αγορά χθες, Παρασκευή, από Eurobank και Εθνική - Τρίτη και Τετάρτη ακολουθούν Alpha και Πειραιώς), με τις διοικήσεις των τραπεζών να προβλέπουν βελτίωση του επιτοκιακού περιθωρίου για το υπόλοιπο του έτους και αυξημένα έσοδα από τόκους και προμήθειες.

Από την άλλη πλευρά, θίγει έστω και λίγο, προς το παρόν, το κόστος δανεισμού νοικοκυριών και επιχειρήσεων, δημιουργώντας νέες τάσεις με αφορμή την άνοδο της τιμολόγησης.

Οπως αυτής που θέλει όσους έχουν προγραμματίσει τον δανεισμό τους και τον θεωρούν απαραίτητο για τις επενδύσεις τους ή για την εξασφάλιση στέγης να σπεύδουν να κλειδώσουν συμβάσεις, αντί να αναβάλλουν τη χρηματοδότηση. Αλλωστε, η περίοδος ανόδου μόλις άρχισε και θα είναι μακρά. Και ως μία τρίτη παράμετρο, όλη αυτή η συζήτηση που ξεκίνησε με αφορμή τις ανοδικές κινήσεις των επιτοκίων γεννά ερωτήματα για το πότε αντίστοιχα θα αποτυπωθεί στις καταθέσεις.

Δηλαδή, αν και κόστιζε στο τραπεζικό σύστημα η υποχρεωτική αυτή κατάθεση -κάτι που σήμερα εξισορροπείται και σταδιακά αρχίζει να αποζημιώνεται-, δεν επηρέασε καθόλου τις αποταμιεύσεις. Σε δεύτερη, μεταγενέστερη φάση και όταν το euribor ανέβει πολύ παραπάνω, οι καταθέτες θα ξαναθυμηθούν εκείνες τις λίγες μονάδες βάσης που λάμβαναν ως επιβράβευση που είχαν τα χρήματά τους στο σύστημα. Ισως πάλι τότε να αναζωπυρωθεί το ενδιαφέρον του αποταμιευτικού κοινού για τις προθεσμιακές καταθέσεις, που πάγωσε λόγω… ψυχρών αποδόσεων τα τελευταία χρόνια.

Ο,τι κι αν έγινε, πάντως, η Ελλάδα κατάφερε στο παρά ένα να μην υιοθετήσει αρνητικά επιτόκια. Στο παρά ένα, από πλευράς συνθηκών αγοράς, διότι η Τράπεζα της Ελλάδος δεν θα ήθελε σε καμία περίπτωση ένα τέτοιο ενδεχόμενο, τη στιγμή που επεδίωκε την επιστροφή κεφαλαίων στις τράπεζες (από... στρώματα και σεντούκια) και τον επαναπατρισμό τους (από τις διαρροές σε τράπεζες στο εξωτερικό).

Επιστρέφοντας στον χώρο των χρηματοδοτήσεων, εταιρικών ή οικογενειακών, το σημερινό σκηνικό όπως διαμορφώνεται θέλει τους ενδιαφερόμενους υποψήφιους δανειολήπτες να μην έχουν τρομάξει -ακόμη τουλάχιστον- από το κόστος δανεισμού. Η τελευταία αύξηση θα μπορούσε να θεωρηθεί και μηδαμινή και η επόμενη προγραμματίζεται για τα τέλη Σεπτεμβρίου, εξ ου και η τάση «το γοργόν και χάριν έχει» για όσους το έχουν αποφασίσει. Αλλωστε, δεν είναι μόνο το κυμαινόμενο επιτόκιο που «τραβάει» την ανηφόρα και που έχει ακόμη πολύ δρόμο, ακολουθώντας την αντίστοιχη πορεία του euribor.

Ως βάση λαμβάνεται υπόψη το euribor τριμήνου (0,23% στις 25 Ιουλίου), το οποίο αμέσως αφομοιώνεται στις αναπροσαρμογές των επιτοκίων οδηγώντας τις τάσεις. Η πλειονότητα των δανείων μέχρι σήμερα είναι σε κυμαινόμενο επιτόκιο, επειδή δεν υπήρχε λόγος τα προηγούμενα χρόνια να δεσμευθεί κάποιος επιχειρηματίας ή ιδιώτης σε κλειδωμένη δόση, όταν το βασικό διατραπεζικό επιτόκιο έβαινε μειούμενο.

Οι τράπεζες, ανταποκρινόµενες στις σηµερινές συνθήκες, θα αυξήσουν τα επίπεδα των σταθερών τους επιτοκίων και αυτό δικαιολογεί τη στροφή που προαναφέρθηκε και την επίσπευση σε όσους το έχουν ήδη προγραµµατίσει. Να προλάβουν να κλειδώσουν µια σταθερή δόση πριν από τις νέες, επικείµενες αυξήσεις σταθερών επιτοκίων, οι οποίες ήδη έχουν κάνει την εµφάνισή τους στην αγορά.

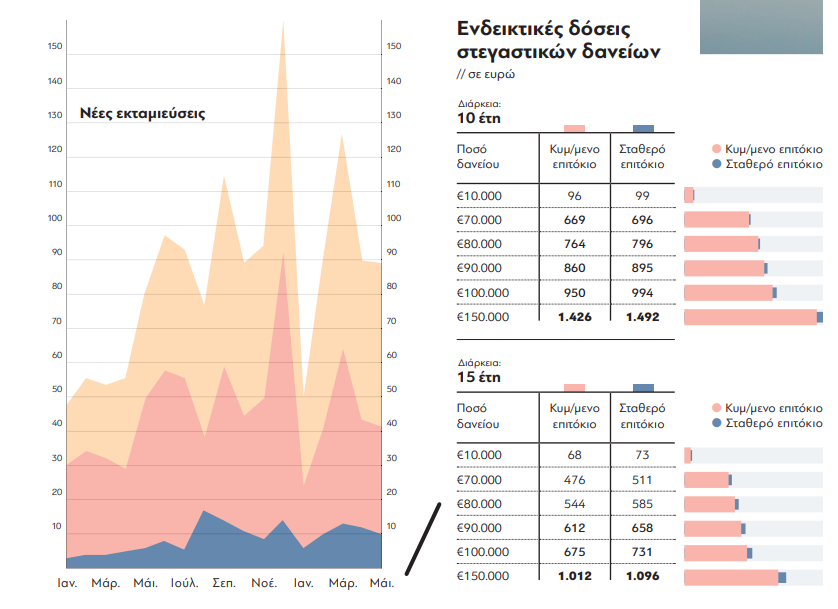

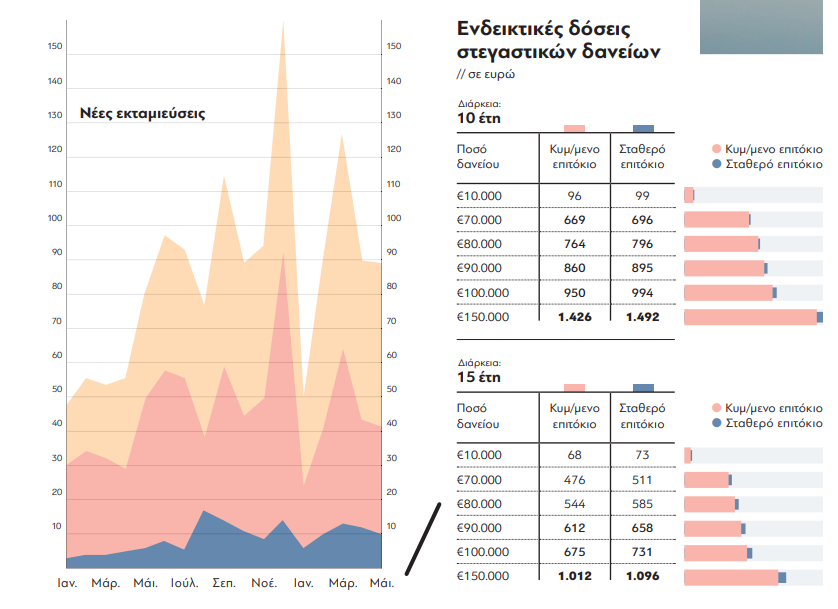

Αυτό που έχει ιδιαίτερο ενδιαφέρον είναι πώς αλλάζει η δόση µε κάθε αναπροσαρµογή του κυµαινόµενου επιτοκίου. Για παράδειγµα, για δάνειο ύψους 100.000 ευρώ µε διάρκεια αποπληρωµής 15 ετών, αν η σηµερινή µηνιαία δόση είναι 675 ευρώ, διαµορφώνεται ως εξής:

▶Σε 687 ευρώ, αν το επιτόκιο αυξηθεί κατά 0,25% (διαφορά καθαρού ποσού 12 ευρώ τον µήνα).

▶Σε 699 ευρώ, αν το επιτόκιο αυξηθεί κατά 0,50% (διαφορά καθαρού ποσού 24 ευρώ τον µήνα). Η ΠΟΡΕΙΑ Με βάση τις προβλεπόµενες αυξήσεις από την ΕΚΤ, θα πρέπει ίσως κανείς να υπολογίσει µόνο για το υπόλοιπο της φετινής χρονιάς τουλάχιστον πάνω από µία ποσοστιαία µονάδα (0,50% τον Ιούλιο, 0,50% αναµένεται τον Σεπτέµβριο και ακολουθεί και νέα κίνηση στο τέλος του έτους). Οσο για το euribor τριµήνου, που σήµερα κινείται πάνω από το 0,25%, θεωρητικά θα προσεγγίσει το 1% στα τέλη Σεπτεµβρίου και θα υπερβεί το 1,50% στο τέλος του έτους. Αυτό αφορά µόνο τα δάνεια κυµαινόµενου επιτοκίου. Η πορεία του σε κάποιες ενδεικτικές ηµεροµηνίες το τελευταίο δίµηνο είναι:

24/6 - 0,218

29/6 - 0,195

01/7 - 0,176

12/7 - 0,0580

20/7 - 0,125

21/7 - 0,145

22/7 - 0,2000

25/7 - 0,23

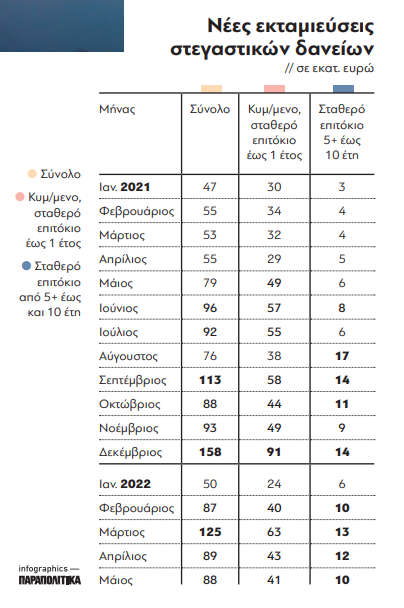

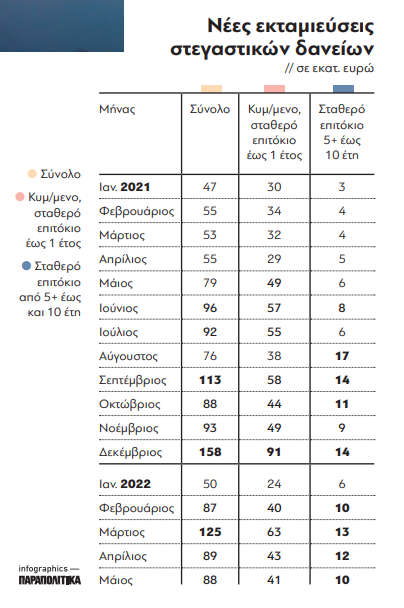

Τα νούµερα µιλούν από µόνα τους. Το κόστος δανεισµού ανεβαίνει, αλλά δεν καθιστά απαγορευτική τη χορήγηση δανείων. Και είναι η πρώτη φορά ύστερα από χρόνια που η πιστωτική επέκταση είναι θετική και ο ρυθµός νέων εκταµιεύσεων ανοδικός. Οι τράπεζες ήδη αναµένεται να ενηµερώσουν τους αναλυτές των χρηµατοοικονοµικών οίκων για τις προοπτικές ανάπτυξης των χορηγήσεων, µε τα δεδοµένα να υπερκαλύπτουν τους ετήσιους στόχους και τις προβλέψεις.

Δημοσιεύτηκε στο ένθετο «Money Pro» της εφημερίδας «Παραπολιτικά» στις 30 Ιουλίου 2022

Τροφή» για προβληματισμό, σκέψεις και συζητήσεις αποτέλεσε, όπως ήταν φυσικό και επόμενο, η πρόσφατη απόφαση της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) όσον αφορά την άνοδο των επιτοκίων. Το στίγμα της πολιτικής που θα ακολουθηθεί προσεχώς αποτυπώνεται ήδη στους επιχειρησιακούς σχεδιασμούς τραπεζών και επιχειρήσεων, που λαμβάνουν πλέον ως σταθερά την επαναφορά του κόστους σε υψηλότερα επίπεδα.

Και λέμε επαναφορά, διότι τα επιτόκια είχαν καταγράψει μια ιδιαίτερα ανοδική πορεία πριν από έντεκα χρόνια, απ’ όπου άρχισαν να πέφτουν και να γίνονται μηδενικά και μετέπειτα αρνητικά. Δυστυχώς για τις επιχειρήσεις και τα νοικοκυριά η αύξηση του κόστους είναι δεδομένη - ευτυχώς τουλάχιστον που θα είναι σταδιακή και θα προσδώσει μια ευελιξία στους χειρισμούς.

Αν και η αγορά δεν έκρυψε την έκπληξή της όταν η ΕΚΤ απευθείας και από την πρώτη φορά ανακοίνωσε αύξηση κατά 50 μονάδες βάσης, αντί του 0,25%, που επίσης ακουγόταν ως σενάριο. «Φωνές» από τον ευρωπαϊκό κλοιό, όμως, υποστηρίζουν ότι η ΕΚΤ ίσως και να άργησε. Θα έπρεπε, κατά τη γνώμη τους, να είχε λάβει τα μέτρα της -δηλαδή την αύξηση των επιτοκίων- νωρίτερα.

Στο μέτρο και το μέγεθος των αυξανόμενων πληθωριστικών πιέσεων. Ο απόηχος αυτών των εξελίξεων στην ελληνική αγορά είναι διπλός. Ή, μάλλον, τριπλός.

Από τη μία πλευρά του νομίσματος σημαίνει αύξηση εσόδων από τόκους και βελτίωση της οργανικής κερδοφορίας των τραπεζών, κάτι που η αγορά «καλωσορίζει» ένθερμα και αυτό θα φανεί και στα αποτελέσματα του β’ τριμήνου που ανακοινώνονται τις επόμενες ημέρες (μία πρώτη γεύση είχε η αγορά χθες, Παρασκευή, από Eurobank και Εθνική - Τρίτη και Τετάρτη ακολουθούν Alpha και Πειραιώς), με τις διοικήσεις των τραπεζών να προβλέπουν βελτίωση του επιτοκιακού περιθωρίου για το υπόλοιπο του έτους και αυξημένα έσοδα από τόκους και προμήθειες.

Από την άλλη πλευρά, θίγει έστω και λίγο, προς το παρόν, το κόστος δανεισμού νοικοκυριών και επιχειρήσεων, δημιουργώντας νέες τάσεις με αφορμή την άνοδο της τιμολόγησης.

Οπως αυτής που θέλει όσους έχουν προγραμματίσει τον δανεισμό τους και τον θεωρούν απαραίτητο για τις επενδύσεις τους ή για την εξασφάλιση στέγης να σπεύδουν να κλειδώσουν συμβάσεις, αντί να αναβάλλουν τη χρηματοδότηση. Αλλωστε, η περίοδος ανόδου μόλις άρχισε και θα είναι μακρά. Και ως μία τρίτη παράμετρο, όλη αυτή η συζήτηση που ξεκίνησε με αφορμή τις ανοδικές κινήσεις των επιτοκίων γεννά ερωτήματα για το πότε αντίστοιχα θα αποτυπωθεί στις καταθέσεις.

Οι καταθέσεις

Μέχρι σήμερα οι καταθέτες δεν έχουν κάτι λαμβάνειν από την πρώτη κίνηση αύξησης του 0,50%. Ο κυριότερος λόγος που επικαλούνται τραπεζικές πηγές είναι ότι οι καταθέσεις δεν επλήγησαν με αρνητικά επιτόκια, όταν οι συνθήκες ήταν αντίστοιχες και όταν οι ελληνικές τράπεζες «πλήρωναν» την υπερβάλλουσα ρευστότητα που επέστρεφαν στην ΕΚΤ, ως όφειλαν, με αρνητικά επιτόκια. Κι αυτό δεν το μετακύλησαν στους καταθέτες.Δηλαδή, αν και κόστιζε στο τραπεζικό σύστημα η υποχρεωτική αυτή κατάθεση -κάτι που σήμερα εξισορροπείται και σταδιακά αρχίζει να αποζημιώνεται-, δεν επηρέασε καθόλου τις αποταμιεύσεις. Σε δεύτερη, μεταγενέστερη φάση και όταν το euribor ανέβει πολύ παραπάνω, οι καταθέτες θα ξαναθυμηθούν εκείνες τις λίγες μονάδες βάσης που λάμβαναν ως επιβράβευση που είχαν τα χρήματά τους στο σύστημα. Ισως πάλι τότε να αναζωπυρωθεί το ενδιαφέρον του αποταμιευτικού κοινού για τις προθεσμιακές καταθέσεις, που πάγωσε λόγω… ψυχρών αποδόσεων τα τελευταία χρόνια.

Ο,τι κι αν έγινε, πάντως, η Ελλάδα κατάφερε στο παρά ένα να μην υιοθετήσει αρνητικά επιτόκια. Στο παρά ένα, από πλευράς συνθηκών αγοράς, διότι η Τράπεζα της Ελλάδος δεν θα ήθελε σε καμία περίπτωση ένα τέτοιο ενδεχόμενο, τη στιγμή που επεδίωκε την επιστροφή κεφαλαίων στις τράπεζες (από... στρώματα και σεντούκια) και τον επαναπατρισμό τους (από τις διαρροές σε τράπεζες στο εξωτερικό).

Επιστρέφοντας στον χώρο των χρηματοδοτήσεων, εταιρικών ή οικογενειακών, το σημερινό σκηνικό όπως διαμορφώνεται θέλει τους ενδιαφερόμενους υποψήφιους δανειολήπτες να μην έχουν τρομάξει -ακόμη τουλάχιστον- από το κόστος δανεισμού. Η τελευταία αύξηση θα μπορούσε να θεωρηθεί και μηδαμινή και η επόμενη προγραμματίζεται για τα τέλη Σεπτεμβρίου, εξ ου και η τάση «το γοργόν και χάριν έχει» για όσους το έχουν αποφασίσει. Αλλωστε, δεν είναι μόνο το κυμαινόμενο επιτόκιο που «τραβάει» την ανηφόρα και που έχει ακόμη πολύ δρόμο, ακολουθώντας την αντίστοιχη πορεία του euribor.

Ως βάση λαμβάνεται υπόψη το euribor τριμήνου (0,23% στις 25 Ιουλίου), το οποίο αμέσως αφομοιώνεται στις αναπροσαρμογές των επιτοκίων οδηγώντας τις τάσεις. Η πλειονότητα των δανείων μέχρι σήμερα είναι σε κυμαινόμενο επιτόκιο, επειδή δεν υπήρχε λόγος τα προηγούμενα χρόνια να δεσμευθεί κάποιος επιχειρηματίας ή ιδιώτης σε κλειδωμένη δόση, όταν το βασικό διατραπεζικό επιτόκιο έβαινε μειούμενο.

Ανεβαίνουν

Τώρα τα δεδοµένα αλλάζουν και η επιλογή σταθερού επιτοκίου αρχίζει να κερδίζει έδαφος. Εννοείται ότι σε όσους έχουν ήδη υπογράψει συµβάσεις µε σταθερό επιτόκιο, δεν προκύπτει καµία αλλαγή. Η δόση παραµένει η ίδια, ό,τι κι αν συµβαίνει στην ελεύθερη αγορά των κυµαινόµενων επιτοκίων. Οµως, τα σταθερά επιτόκια για τα καινούργια δάνεια δεν θα είναι αυτά που ίσχυαν.Οι τράπεζες, ανταποκρινόµενες στις σηµερινές συνθήκες, θα αυξήσουν τα επίπεδα των σταθερών τους επιτοκίων και αυτό δικαιολογεί τη στροφή που προαναφέρθηκε και την επίσπευση σε όσους το έχουν ήδη προγραµµατίσει. Να προλάβουν να κλειδώσουν µια σταθερή δόση πριν από τις νέες, επικείµενες αυξήσεις σταθερών επιτοκίων, οι οποίες ήδη έχουν κάνει την εµφάνισή τους στην αγορά.

Αυτό που έχει ιδιαίτερο ενδιαφέρον είναι πώς αλλάζει η δόση µε κάθε αναπροσαρµογή του κυµαινόµενου επιτοκίου. Για παράδειγµα, για δάνειο ύψους 100.000 ευρώ µε διάρκεια αποπληρωµής 15 ετών, αν η σηµερινή µηνιαία δόση είναι 675 ευρώ, διαµορφώνεται ως εξής:

▶Σε 687 ευρώ, αν το επιτόκιο αυξηθεί κατά 0,25% (διαφορά καθαρού ποσού 12 ευρώ τον µήνα).

▶Σε 699 ευρώ, αν το επιτόκιο αυξηθεί κατά 0,50% (διαφορά καθαρού ποσού 24 ευρώ τον µήνα). Η ΠΟΡΕΙΑ Με βάση τις προβλεπόµενες αυξήσεις από την ΕΚΤ, θα πρέπει ίσως κανείς να υπολογίσει µόνο για το υπόλοιπο της φετινής χρονιάς τουλάχιστον πάνω από µία ποσοστιαία µονάδα (0,50% τον Ιούλιο, 0,50% αναµένεται τον Σεπτέµβριο και ακολουθεί και νέα κίνηση στο τέλος του έτους). Οσο για το euribor τριµήνου, που σήµερα κινείται πάνω από το 0,25%, θεωρητικά θα προσεγγίσει το 1% στα τέλη Σεπτεµβρίου και θα υπερβεί το 1,50% στο τέλος του έτους. Αυτό αφορά µόνο τα δάνεια κυµαινόµενου επιτοκίου. Η πορεία του σε κάποιες ενδεικτικές ηµεροµηνίες το τελευταίο δίµηνο είναι:

24/6 - 0,218

29/6 - 0,195

01/7 - 0,176

12/7 - 0,0580

20/7 - 0,125

21/7 - 0,145

22/7 - 0,2000

25/7 - 0,23

Τα νούµερα µιλούν από µόνα τους. Το κόστος δανεισµού ανεβαίνει, αλλά δεν καθιστά απαγορευτική τη χορήγηση δανείων. Και είναι η πρώτη φορά ύστερα από χρόνια που η πιστωτική επέκταση είναι θετική και ο ρυθµός νέων εκταµιεύσεων ανοδικός. Οι τράπεζες ήδη αναµένεται να ενηµερώσουν τους αναλυτές των χρηµατοοικονοµικών οίκων για τις προοπτικές ανάπτυξης των χορηγήσεων, µε τα δεδοµένα να υπερκαλύπτουν τους ετήσιους στόχους και τις προβλέψεις.

Δημοσιεύτηκε στο ένθετο «Money Pro» της εφημερίδας «Παραπολιτικά» στις 30 Ιουλίου 2022